こんにちは。atabowsです。

atabowsは高リスク資産投資のカテゴリーにて、FXのスワップ運用とFX・CFDのリピート運用を行っています。

2006年にFXを始めてから20年が経ち、試行錯誤の末、2022年から現在のスタイルに落ち着きました。

各運用スタイルの投資方針やKPIについては、別のブログで詳しく解説しています。

一方で、労働収入で確保した投資資金やFX・CFDで得た利益は、すべて老後の生活資金や、Side FIREやBarista FIREなどの「ナントカFIRE」(私はこれをまとめて「xFIRE」と呼んでいます)を目指すための投資に充てていました。しかし、いよいよ取り崩しを開始する時期が見えてきました(2026年4月開始予定)。

というわけで、今回はxFIRE開始を目前に控え、以前報告した内容を大幅にアップデートした『資産の取り崩しルール ~「バケツ戦略」~』について報告します。

関連する記事に関しては、以下のリンクを参照してください。

それでは、本稿の目次は以下となります。

はじめに

本戦略を描くにあたり、非常に参考になった考え方があります。

atabowsが資産の取り崩しルールを考える際にイメージしていたのは、『トリニティスタディ(4%ルール)』やカン・チュンド氏の『積み立て投資の終わり方』です。特に、カン氏が提唱する「現金とリスク資産を一定比率(例:1:1)で保有し、資産の取り崩し時にこの比率へと調整する」という方法は、リスク資産の値動きを吸収する仕組みとして非常に理にかなっていると感じています。

一方で、他の方法を探すなかで、九条氏の『九条日記』で紹介されていた「バケツ戦略」に出会い、これが自分にとって最も直感的でしっくりくると感じました。そこで、このバケツ戦略をベースに、atabows流にアレンジを加えて整理しました。

*26年2月追記:今回は、26年4月からのxFIRE開始を見据え、より実態に即した「アップデート版」となっています。

ちなみに、九条氏は先ほどの4%ルールやカン・チュンド氏の提案についてもうまく整理されていますのでそちらの記事も併せて紹介させていただきます。

FIREの定義

巷にはさまざまな「FIRE」の形がありますが、atabowsが目指す姿を整理するために代表的なものを一覧にしました。

| FIREの種類 | 内容 | 資金の目安 |

|---|---|---|

| Fat FIRE | 贅沢な生活も可能な、完全な早期リタイア | 非常に高い(年間の数倍の資産) |

| Lean FIRE | 節約とミニマリズムを徹底した早期リタイア | 低め〜標準 |

| Side FIRE | 資産収入 + 副業や好きな仕事で生活 | 標準 |

| Barista FIRE | 資産収入 + パートや短時間の労働で生活 | 標準 |

| Coast FIRE | 老後資金は確保済み。現在は生活費分だけ稼ぐ | 運用次第 |

atabowsは、既に「Coast FIRE」は達成していますし、FX・CFD取引のおかげである程度のフロー収入も得ることができています。従って、これから先は、気心が知れた仲間たちとの副業や新しいことにチャレンジするフェーズに移りたいと思います。上記のなかでは「Side FIRE」に分類されるでしょうか。

バケツの定義

それでは、atabows流「バケツ戦略」による資産の取り崩し方法について整理していきます。

バケツの仕組み

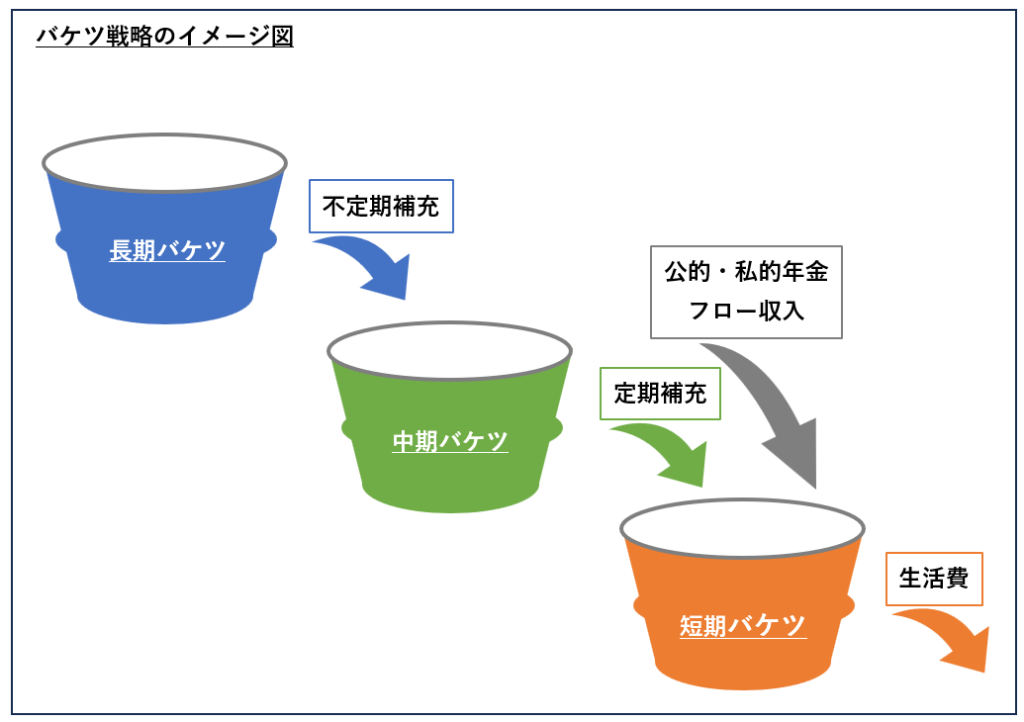

詳しくは上記リンクを読んでいただければわかりますが、『バケツ戦略』を超ざっくりとまとめると、資産を3つの「バケツ」に分類し、上のバケツから下のバケツへ資金を移しながら、最下層のバケツから生活費を捻出するという仕組みです。

バケツの種類と大きさ

バケツの種類とその大きさ、そしてそれぞれに入れる資産の内容について定義します。

- 短期バケツ:生活費相当額の19ヶ月分

- 中期バケツ:生活費相当額の2~3年分

- 長期バケツ:残り(成り行き)

教科書的なバケツ戦略では計20年分以上の確保を推奨していますが、atabowsの場合はFX・CFDによる強力なフロー収入があること、また「Fat FIRE」ではなく「Side FIRE」を目指していることから、トータルで10年強(2026年1月時点の基礎生活費換算では14年)の容量でスタートさせる予定です。

バケツの中身

また、それぞれのバケツの中身は以下となります。

- 短期バケツ:流動性の高い資産(現金、およびリスク資産・事業から得た収入)

- 中期バケツ:不況時のバッファ資産および60歳以降に受給するもの(10年変動国債、年金型保険・確定拠出年金・企業年金など)

- 長期バケツ:フロー収入を創出するリスク資産(FX/CFDのスワップ・リピート運用、NISAによるインデックス投資、暗号資産など)

バケツ戦略のイメージ図

具体的な運用ルールについてはこの後ご紹介しますが、言葉だけではイメージしづらい部分もあるかと思いますので、バケツ戦略のイメージ図(理想形)を示します。

運用ルール

atabows流バケツ戦略に基づく、具体的な取り崩し・補充ルールです。なお、着色部分は今後も継続して検討していく項目です。

前提条件

- 実生活費の定義:過去12ヶ月の支出実績(税金・社会保険料込)の平均値を基準とする

- 大型支出:大型家電・車購入費、旅行代などは別途予算計上し、毎月の実生活費からは除外

- 目標容量の単位:必要生活費(xFIRE実施前は想定生活費)の13ヶ月分を「1年」として管理

月次アクション(フロー収入の充当)

毎月末に収益を確認し、翌月5日までに以下のルールで短期バケツへ充当します。

- FX・CFD等のフロー収入:確定利益(額面)の90%を短期バケツへ移動。残りの10%は長期バケツに留め、複利運用の原資とする

- 事業収入(役員報酬や労働収入):額面の100%を短期バケツへ移動

- 暗号資産は課税区分が複雑なため、当面は月次のカウント対象外

半期アクション(6月・12月)の定期修正

半年ごとに短期バケツの残高を確認し、リバランスを行います。

【不足時】短期バケツが目標容量(19ヶ月分)に満たない場合

以下の優先順位で予算を補充します。運用の心臓部であるFX/CFDを死守する構成です。

- 中期バケツ(10年変動国債):最優先で解約

- 長期バケツ(atabows NISA積立分):中期バケツが枯渇した場合に充当

- 暗号資産:高リスク資産の中での優先整理対象

- FX/CFD運用原資:フロー収入の源泉につき、最終局面まで維持

- 長期バケツ(ginko NISA積立分):世帯の最終防衛ラインとして最終局面まで聖域化

【超過時】短期バケツが19ヶ月分を超えている場合

余剰分は中・長期バケツへの再投資、または「別枠管理」としているライフイベント費用(大型家電・旅行代、法人維持費等)へ充当します。

運用スケジュール例

実際の運用の流れは以下の通りです。

| タイミング | 実施内容 |

|---|---|

| 毎月月末 | 当月の実生活費および収入(FX・CFD、事業収入)を確認 |

| 翌月5日迄 | FX・CFD利益の90%、および事業収入の100%を短期バケツへ移動 |

| 1,7月の初旬 | 12, 6月の実績を使って定期修正(リバランス)を行う – 不足時は優先順位に従い補充 – 超過時は中・長期バケツや別枠予算へ充当 |

xFIRE開始時のバケツ資産の大きさ

最後に、資産取り崩し開始時の資産配分を記録として残します。

- 短期バケツ:実生活費相当額のXX年分(Xヶ月分)

- 中期バケツ:実生活費相当額のXX年分(Xヶ月分)

- 長期バケツ:実生活費相当額のXX年分(Xヶ月分)

はやくこれを実現させて、実際の年数を書き込みたいものです。

投資は自己責任でお願いします。